時代の流れを読む:30年間の日本の経済と社会保障の変化

日本は急速な高齢化と経済成長の停滞という重大な課題に直面しています。2050年には65歳以上の人口が全体の約40%を占めると予測され、これに伴い社会保障制度の持続可能性が問われています。年金制度の見直しや医療サービスの効率化が急務であり、地域包括ケアシステムの導入が重要な解決策として浮上しています。また、経済成長を促進するためには、技術革新や人材投資が鍵となり、企業の競争力を高める必要があります。さらに、税制改革を通じて公平な負担を実現し、社会保障制度の安定した財源を確保することも不可欠です。これらの取り組みを通じて、国民が安心して生活できる社会を築き、持続的な経済成長を目指すことが求められています。

バブル崩壊後の日本経済の変遷

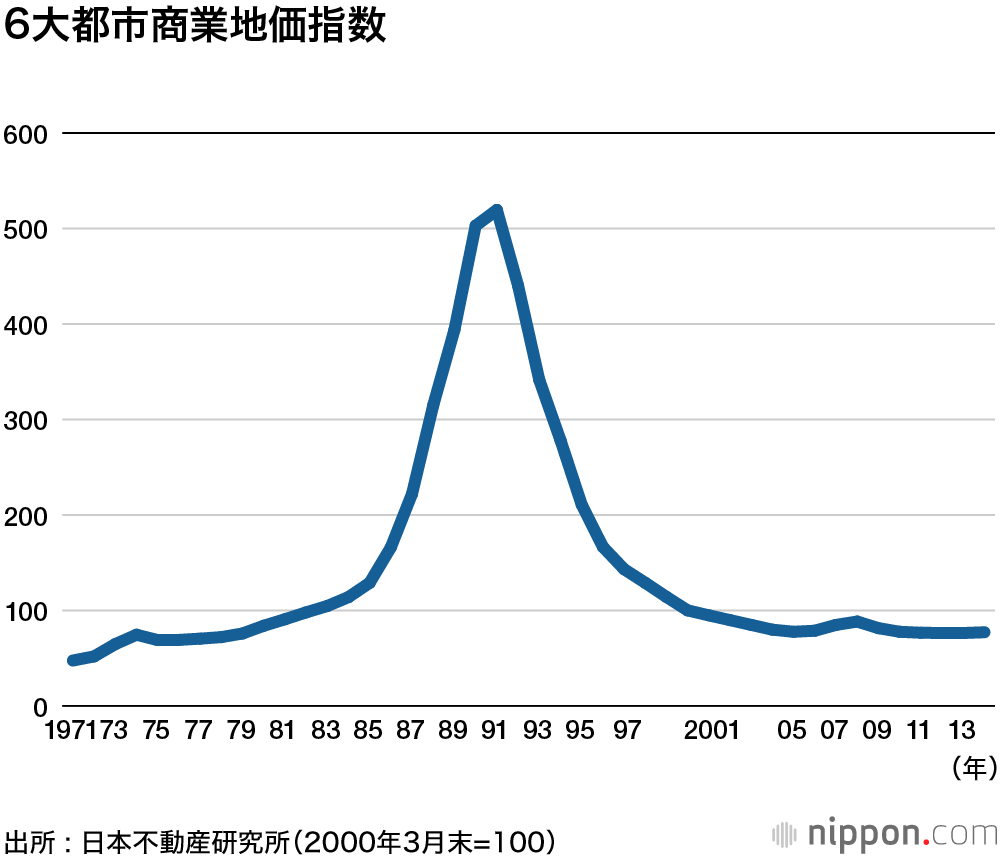

1. バブル崩壊の背景

1989年、日本はバブル経済の絶頂にありましたが、政府は金融引締め政策を実施し、不動産市場の過熱を抑制しました。この政策により、不動産融資が制限され、バブル崩壊の引き金となりました。

2. 失われた30年

バブル崩壊後、日本経済は「失われた30年」と呼ばれる長期低迷期に突入しました。この期間、経済成長は停滞し、デフレが進行。消費者の購買意欲が減退し、企業の投資意欲も低下しました。

3. 不良債権問題と企業のリストラ

多くの企業が不良債権問題に直面し、リストラやコスト削減を進めました。これにより、雇用の不安定化が進行し、経済の活性化が難しくなりました。

4. 金融機関の苦境

金融機関は自己資本比率の低下に苦しみ、貸し渋りや貸し剥がしが発生。特に中小企業は資金調達が困難になり、経営の継続が危ぶまれる事態が多発しました。

5. 円高の影響

1990年代初頭には円高が進行し、輸出企業に大きな打撃を与えました。特に自動車や電子機器などの輸出依存度が高い企業は、利益の減少に直面し、経営戦略の見直しを余儀なくされました。

日本の税制改革の歴史

1. シャウプ勧告と戦後の税制

戦後の日本において、シャウプ勧告は税制改革の重要な基盤となりました。昭和25年に施行されたこの勧告は、直接税を中心とした恒久的かつ安定的な税体系の構築を目指し、所得税や法人税の強化を図りました。税制の公平性が追求されましたが、経済の変化に応じた柔軟な対応が求められ、税制はその後も何度も見直されることとなりました。

2. 消費税の導入

1989年、日本は消費税を導入し、物品税を廃止しました。初めての消費税は3%で、商品やサービスの販売に対して課税されるものでした。この導入は、税収の安定化を図るとともに、経済の国際化に対応するための重要なステップとされました。

3. 税制改革の目的

税制改革の目的は、高齢化や国際化に対応するため、所得、消費、資産のバランスを取る税体系の構築にあります。特に少子高齢化が進む中で、持続可能な社会保障制度を支えるためには、税収の安定化が不可欠です。税制は常に見直され、国民の負担を公平に分配することが求められています。

4. 消費税率の引き上げ

消費税率は2014年と2019年に引き上げられ、社会保障の財源としての役割が強調されました。2014年には税率が5%から8%に引き上げられ、2019年にはさらに10%に引き上げられました。これらの引き上げは、少子高齢化に伴う社会保障費の増大に対応するためのものであり、国民全体でその負担を分かち合うことが求められています。

5. 法人税の改革

法人税の改革は、国内企業の競争力を維持するために重要な施策とされています。税率の引き下げは企業の成長を促進し、国際的な競争力を高めるための戦略の一環です。平成28年度には実効税率が20%台に達し、平成30年度には29.74%まで引き下げられました。このような改革は、企業の投資意欲を高め、経済全体の活性化に寄与することが期待されています。

日本の社会保障制度の変化

1. 戦後の社会保障制度の整備

戦後の日本では、社会保障制度が急速に整備されました。1947年に制定された生活保護法や児童福祉法は、戦後の混乱から国民を救済するための重要な基盤となりました。この時期、国民皆保険や皆年金制度の導入が進み、社会保障の理念は「救貧」から「防貧」へとシフトしました。この変化により、国民の生活水準が向上し、経済成長を支える基盤が築かれました。

2. 少子高齢化の影響

1990年代以降、日本は少子高齢化という新たな課題に直面しました。労働力人口の減少と高齢者の増加は、社会保障制度に対する圧力を強めました。政府は年金制度や医療制度の改革を進め、持続可能な社会保障を目指しましたが、現役世代の負担増大や世代間の公平性の問題が残されています。

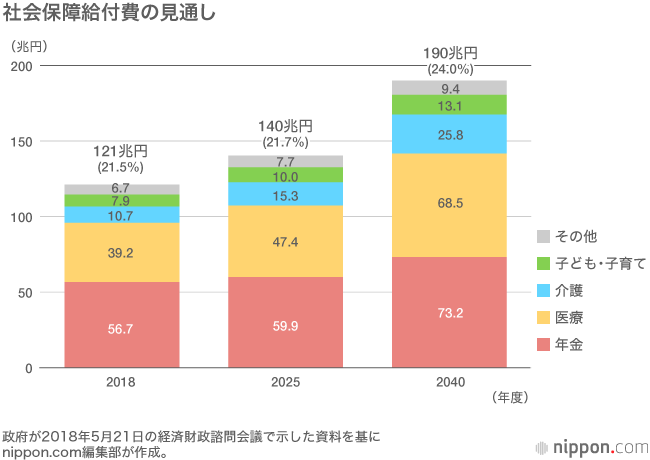

3. 社会保障給付費の増加

社会保障給付費は年々増加し、2024年度には137.8兆円に達すると予測されています。この増加は、高齢化に伴う医療や年金の需要増加によるもので、財政に大きな影響を与えています。国の歳出の中で社会保障が占める割合が増加し、国民負担率も上昇しています。これにより、持続可能な財政運営が求められ、給付と負担のバランスを見直す必要があります。

4. 消費税率の引き上げ

2014年と2019年に実施された消費税率の引き上げは、社会保障と税の一体改革の一環として位置づけられています。この改革は、少子高齢化に伴う社会保障費の増加に対応するため、国民が広く受益する社会保障の財源を確保することを目的としています。消費税を社会保障の財源とすることで世代間の公平性を図ることが期待されていますが、実際には国民の負担感が増す結果となっています。

5. 持続可能な社会保障制度の構築

将来的には、高齢化が進む中で持続可能な社会保障制度の構築が求められています。現在の制度は保険料だけでは賄えず、税金や借金に依存する状況が続いています。このままでは将来世代に過度な負担を先送りすることになりかねません。したがって、社会保障制度の改革は急務であり、世代間の公平性を保ちながら持続可能な財政運営を実現するための新たな方策が必要です。

高齢化と社会保障の現状

引用元:https://www.nippon.com/ja/features/h00214

1. 高齢化の進行

日本は急速な高齢化が進行しており、これは世界的にも類を見ない現象です。1960年代以降、医療技術の進歩や生活水準の向上により平均寿命が大幅に延び、65歳以上の高齢者の割合が増加しています。この高齢化は、労働力人口の減少や消費の変化を引き起こし、経済や社会保障制度に深刻な影響を及ぼしています。

2. 社会保障給付費の増加

高齢化の進行に伴い、社会保障給付費は年々増加しています。2022年度の社会保障給付費は132兆円を超え、国民所得に占める割合も35%を超えました。この増加は年金、医療、福祉など多岐にわたる分野に影響を及ぼし、特に高齢者向けの給付が大きな割合を占めています。これにより、現役世代の負担が増大し、将来的な財政の持続可能性が懸念されています。

3. 公的年金制度の役割

公的年金制度は、高齢者の生活を支える重要な役割を果たしています。この制度は、現役世代が支払う保険料を基に年金受給者に給付を行う賦課方式を採用しています。老齢基礎年金、障害基礎年金、遺族基礎年金の三つの主要な給付があり、高齢者やその家族の生活が保障されています。年金制度の安定性は、今後の高齢化社会においてますます重要になるでしょう。

4. 財源の課題

社会保障の財源には主に保険料が用いられていますが、これだけでは現役世代に過度な負担がかかるため、税金や借金も活用されています。特に借金に依存する割合が増加しており、将来世代への負担が懸念されています。このような財源の不均衡は、持続可能な社会保障制度の構築において大きな課題となっています。

5. 政策の必要性

高齢化社会においては、効果的な政策が求められています。具体的には、年金制度の見直しや医療・介護サービスの充実、労働市場の活性化などが挙げられます。また、少子化対策としての子育て支援や移民政策の導入も重要な要素です。これらの政策は、持続可能な社会保障制度を維持し、次世代への負担を軽減するために不可欠です。政府や社会全体での取り組みが求められています。

消費税の導入と影響

引用元:https://gallery.intage.co.jp/zouzei-kakekomi3

1. 消費税の導入

1989年4月1日、日本で初めて消費税が導入され、税率は3%に設定されました。この導入は戦後の税制改革の一環として行われ、税制全体の公平性を確保するための重要なステップとされました。しかし、消費税は一般市民の日常生活に直接影響を与えるため、国民の間には強い反発がありました。特に、生活必需品にも課税されることから、各地で反対運動が活発化しました。

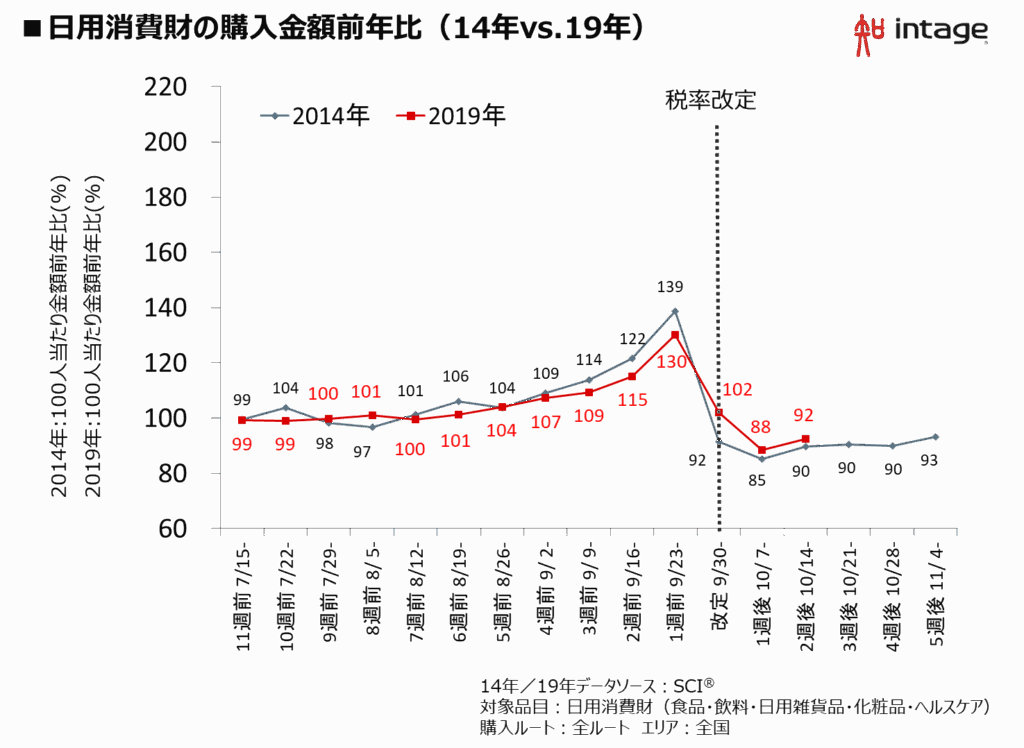

2. 税率の引き上げ

消費税導入後、税率は段階的に引き上げられました。1997年には5%、2014年には8%、そして2019年には10%に達しました。これらの引き上げは、主に社会保障制度の充実や財政健全化を目的としており、国民にとっては生活費の増加を意味しました。特に2014年の引き上げは、経済成長に対する懸念を引き起こし、消費者の購買意欲に影響を与えました。

3. 消費への影響

消費税の引き上げは、個人消費に直接的な影響を及ぼしました。税率が上がるたびに消費者は支出を控える傾向が強まり、経済成長にブレーキをかける要因となりました。消費の減少は企業の売上にも影響し、結果として雇用や投資にも悪影響を及ぼすことが懸念されました。このため、政府は経済成長を促進するための対策を模索する必要に迫られました。

4. 社会保障制度への影響

消費税は、社会保障制度の安定した財源としての役割を果たすことが期待されています。高齢化社会が進む中で、年金や医療、福祉サービスの充実が求められていますが、これらの財源を確保するためには、消費税のような安定した税収が不可欠です。政府は、消費税を通じて得られる収入を社会保障費に充てることで、持続可能な制度を構築しようとしています。

5. 国民の反発と政策形成

消費税導入当初、国民の反発は非常に強く、各地で反対運動が展開されました。多くの市民が生活に直接影響を及ぼす税金に対して不安を抱き、政府に対する不信感が高まりました。このような状況は、消費税の引き上げが行われるたびに再燃し、国民の意見を反映した政策形成が求められるようになりました。国民の声を無視することは、政府にとって大きなリスクとなることが明らかになりました。

経済停滞の要因

大阪大学社会経済学研究所教授/堀井亮

1. バブル崩壊と不良債権問題

バブル崩壊後、日本経済は深刻な不良債権問題に直面しました。多くの企業が過剰な借入を行い、バブル崩壊により資産価値が急落した結果、返済が困難になりました。この不良債権は金融機関の健全性を脅かし、経済全体の信用収縮を引き起こしました。企業の投資意欲が低下し、経済成長が鈍化する要因となり、長期的な経済停滞が始まりました。

2. 円高の影響

バブル崩壊後、円高が進行し、日本の輸出企業にとって大きな打撃となりました。円高は日本製品の価格競争力を低下させ、特に自動車や電子機器などの主要輸出品の需要が減少しました。この影響で企業の収益が悪化し、設備投資が減少するという悪循環が生まれました。結果として、経済全体の成長が鈍化し、雇用の減少にもつながりました。

3. 内需の冷え込み

企業の業績悪化や雇用の減少は、内需の冷え込みを引き起こしました。消費者の購買意欲が低下し、家庭の支出が減少する中で、企業はさらなるコスト削減を余儀なくされました。この状況は特に中小企業において顕著であり、経済全体の活力を奪う要因となりました。内需の冷え込みは、経済の回復を難しくする一因となり、長期的な経済停滞を助長しました。

4. 金利政策の限界

日本銀行は経済停滞を打破するために金利政策を実施しましたが、その効果は限定的でした。低金利政策は一時的に資金供給を増加させましたが、企業や個人の投資意欲を喚起するには至りませんでした。特に、長期的なデフレ圧力が続く中で、金利を下げても消費や投資が増えないという状況が続きました。このような金融政策の限界は、経済の回復をさらに難しくしました。

5. グローバルな経済変動

グローバルな経済変動も日本経済に大きな影響を与えました。特に、アメリカや中国などの主要国の経済成長や景気後退は、日本の輸出や投資に直接的な影響を及ぼしました。アメリカの金融危機や中国の経済減速は、日本の製造業にとって厳しい環境をもたらしました。このように、国際的な経済環境の変化は、日本経済の安定性を脅かす要因となり、さらなる経済停滞を引き起こしました。

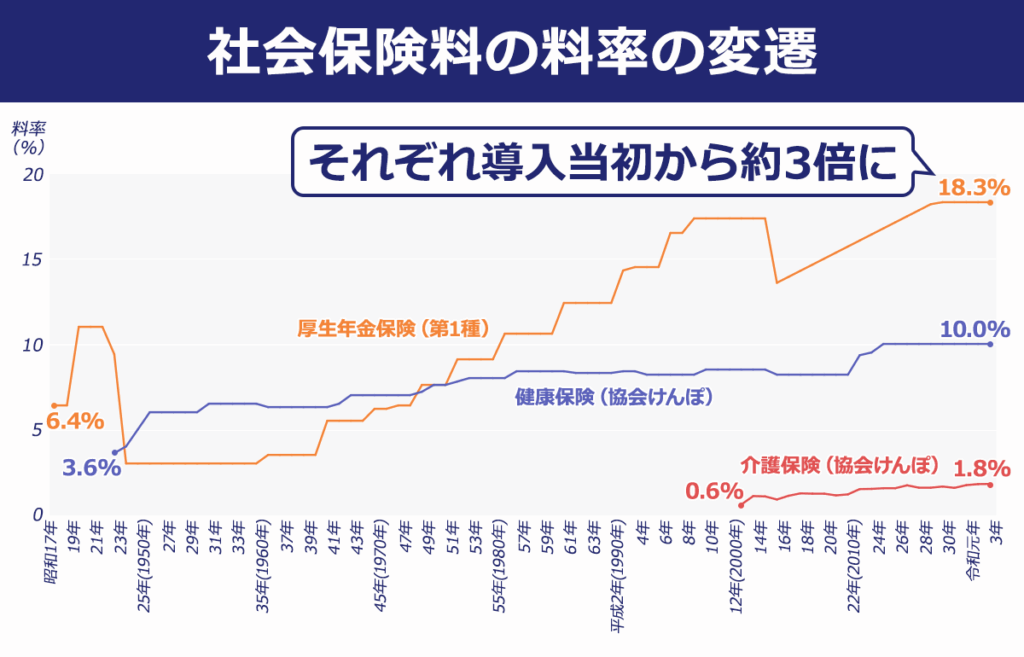

社会保険料の推移とその影響

保険料率の変遷|協会けんぽ、厚生年金保険料率の変遷表|日本年金機構

1. 社会保険料の増加

過去30年間、日本の社会保険料は着実に増加しており、国民の負担が大きくなっています。2023年度の国民負担率は18.7%に達し、これは国民の生活に直接的な影響を及ぼしています。この負担の増加は、少子高齢化や経済の停滞といった複合的な要因によるものであり、国民の生活水準を圧迫する要因となっています。

2. 年金制度の変化

年金制度も過去30年間で大きな変化を遂げました。年金保険料は2倍に増加し、制度の持続可能性が深刻な課題となっています。年金受給者の増加に対して、現役世代の負担が増す一方で、実質的な年金額は減少しており、これが将来的な生活の安定に対する不安を生んでいます。

3. 医療費の増加

高齢化社会の進展に伴い、医療費も増加の一途をたどっています。2024年度の医療費は137.8兆円に達すると予測されており、これはGDPの22.4%に相当します。このような医療費の増加は、国の財政に大きな圧力をかけ、持続可能な医療制度の構築が急務となっています。

4. 福祉関連費用の増加

福祉関連の費用も過去30年間で顕著に増加しています。社会保障給付費は年々増加し、特に高齢者向けの福祉サービスに対する需要が高まっています。この増加は、財政に対する圧力を強め、持続可能な福祉制度の確立が求められています。

5. 政策の必要性

これらの課題に対処するためには、効果的な政策が必要です。少子高齢化や財源不足に対応するため、社会保障と税の一体改革が進められています。この改革により、国民全体が公平に負担を分かち合い、持続可能な社会保障制度を構築することが求められています。

未来の課題と展望

1. 高齢化社会への対応

日本の高齢化は急速に進行しており、2050年には65歳以上の人口が全体の約40%を占めると予測されています。この状況に対応するためには、持続可能な社会保障制度の構築が不可欠です。具体的には、年金制度の見直しや医療サービスの効率化が求められています。地域包括ケアシステムの導入により、高齢者が住み慣れた地域で生活できる環境を整えることが重要です。これにより、医療費の抑制と生活の質の向上が期待されています。

2. 経済成長の促進

経済成長を促進するためには、技術革新と人材投資が鍵となります。AIやIoTなどの新技術の導入は、生産性の向上に直結します。企業はこれらの技術を活用することで、効率的な生産プロセスを実現し、競争力を高めることができます。また、教育や職業訓練への投資も重要であり、労働者のスキル向上を図ることで、経済全体の成長を支える基盤を築くことができます。

3. 税制改革の必要性

税制改革は、日本の経済と社会保障制度の持続可能性を確保するために不可欠です。特に、所得税や消費税の見直しが求められています。公平な税制を実現するためには、富裕層への課税強化や消費税の使途を明確にすることが重要です。これにより、税収を安定させ、社会保障制度の財源を確保することが可能になります。過去の税制改革の教訓を生かし、持続可能な税制を構築することが求められています。

4. 社会保障制度の財源確保

社会保障制度の安定した財源確保は、今後の日本にとって重要な課題です。高齢化が進む中で、年金や医療費の増加が見込まれるため、持続可能な財源を確保するための政策が必要です。具体的には、消費税の引き上げや資産課税の強化が考えられます。これにより、社会保障制度の安定性を高め、国民が安心して生活できる環境を整えることが求められています。

5. 国際競争力の強化

国際競争力の強化は、日本経済の成長にとって不可欠です。グローバル市場での競争が激化する中、国内企業は技術革新やコスト削減を通じて競争力を高める必要があります。政府は、研究開発への助成金や税制優遇措置を通じて、企業の国際競争力を支援する政策を推進しています。また、海外市場への進出を促進するための情報提供やネットワーク構築も重要です。これにより、日本企業の国際的な地位を向上させることが期待されています。

まとめ

日本は急速な高齢化と経済成長の停滞という深刻な課題に直面しています。2050年には65歳以上の人口が全体の約40%を占めると予測され、これに伴い社会保障制度の持続可能性が重要なテーマとなっています。年金制度の見直しや医療サービスの効率化、地域包括ケアシステムの導入が求められています。

経済成長を促進するためには、AIやIoTなどの技術革新と人材投資が鍵となります。企業は新技術を活用し、効率的な生産プロセスを実現することで競争力を高める必要があります。また、税制改革を通じて公平な負担を実現し、社会保障制度の安定した財源を確保することも不可欠です。

これらの取り組みを通じて、国民が安心して生活できる社会を築き、持続的な経済成長を実現することが求められています。日本の未来に向けて、効果的な政策と国民の協力が必要です。