おすすめのSBI投資信託:NASDAQ100に連動するファンドの比較

NASDAQ100に連動する投資信託は、テクノロジー企業を中心に構成されており、成長性が期待される一方で、市場の変動に敏感です。SBI証券では、さまざまなNASDAQ100関連のファンドが提供されており、それぞれ異なる特徴やコストが設定されています。この記事では、SBIのNASDAQ100に連動する投資信託を比較し、投資家が選ぶ際のポイントやおすすめのファンドを紹介します。信託報酬や過去のパフォーマンスを考慮し、自分に合った投資信託を見つける手助けをします。

NASDAQ100投資信託の概要

| ファンド名 | 信託報酬 | 純資産総額 | 特徴 |

|---|---|---|---|

| SBI・インベスコQQQ・NASDAQ100インデックス・ファンド | 0.2388% | 約4,431百万円 | 配当込み、円換算ベースで運用。買付手数料なし。 |

| 三菱UFJ-eMAXIS NASDAQ100インデックス | 0.2035% | 約114,759百万円 | 配当込み、円換算ベースで運用。買付手数料なし。 |

| ニッセイ-<購入・換金手数料なし>ニッセイNASDAQ100インデックスファンド | 0.2035% | 約187,744百万円 | 配当込み、円換算ベースで運用。買付手数料なし。 |

| 楽天・NASDAQ-100インデックス・ファンド | 0.198% | 319.2億円 | 最も低い信託報酬を誇るが、実質コストは不明。 |

| PayPay投信 NASDAQ100インデックス | 0.2024% | 23.8億円 | 低コストでの運用を目指す。 |

NASDAQ100は、米国NASDAQ市場に上場する時価総額上位100銘柄で構成されており、金融業を除く企業が対象です。この指数は主にテクノロジー企業で構成されており、革新性と成長性を兼ね備えた企業が多く含まれています。NASDAQ市場全体の時価総額の約70%を占めるため、投資家は成長が期待される企業に効率的にアクセスできます。

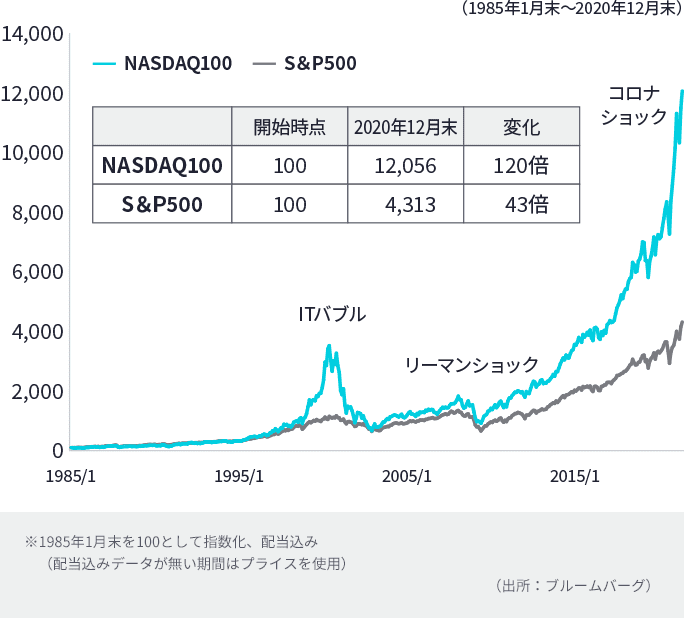

過去10年間にわたり、NASDAQ100は売上高成長率、利益成長率、配当成長率のすべてにおいてS&P500を上回る成長を示しています。具体的には、平均年間リターンは18.2%に達し、投資家にとって非常に魅力的な選択肢となっています。この成長は、特にテクノロジー企業の急成長によるものであり、今後も持続的な成長が期待されています。

NASDAQ100には、Apple、Microsoft、Amazonなどの主要テクノロジー企業が多く含まれています。これらの企業は革新的な製品やサービスを提供し、世界中で高い評価を受けています。特にテクノロジー分野のリーダーとしての地位を確立しており、投資家にとっては成長の源泉となる存在です。このため、NASDAQ100はテクノロジー株への投資を希望する投資家にとって非常に魅力的な選択肢となっています。

また、NASDAQ100は革新的なビジネスモデルを持つ企業が多く、成長力の高さが特徴です。これらの企業は常に新しい技術やサービスを開発し、市場のニーズに応えています。特に、AIやクラウドコンピューティングなどの分野で急速に成長しており、これがNASDAQ100の成長を支える要因となっています。このような革新性は、投資家にとっても大きな魅力となり、長期的な投資戦略において重要な要素です。

ただし、NASDAQ100への投資は高成長を狙うため、リスクも伴います。特に市場の変動に敏感であり、テクノロジー企業は経済状況や市場のトレンドに大きく影響されます。そのため、投資家はリスク管理をしっかりと行う必要があります。市場のボラティリティが高まると、NASDAQ100のパフォーマンスも大きく変動する可能性があるため、長期的な視点での投資が求められます。

SBI証券での購入可能ファンド

SBI証券で購入可能なNASDAQ100関連のファンドには、以下のような選択肢があります。

1. iFreeNEXT NASDAQ100インデックス

- 概要: NASDAQ100に連動するインデックスファンドで、特に積立投資に適した設計がされています。

- 特徴: 成長性の高いテクノロジー企業が多く含まれており、長期的な資産形成を目指す投資家にとって魅力的です。定期的に一定額を投資することで、ドルコスト平均法を活用し、価格変動のリスクを軽減できます。

2. ニッセイNASDAQ100インデックスファンド

- 概要: 購入および換金手数料が無料で、信託報酬も低めに設定されています。

- 特徴: 長期的な投資においてコストの影響を最小限に抑えることができ、資産形成を目指す投資家に選ばれやすいファンドです。

3. SBI・インベスコQQQ・NASDAQ100インデックスファンド

- 概要: NASDAQ100指数連動型ファンドで、インベスコとの共同企画により生まれました。

- 特徴: NASDAQ100指数連動型ETFのQQQとQQQMを組み入れており、テクノロジー企業への投資を効率的に行えます。

4. PayPay投信 NASDAQ100インデックス

- 概要: 信託報酬が非常に低く設定されており、長期投資に適したファンドです。

- 特徴: NASDAQ100指数に連動し、特にテクノロジー企業の成長を享受できるため、長期的な資産形成を目指す投資家にとって魅力的です。

これらのファンドは、いずれもNASDAQ100指数に連動しており、テクノロジー企業への投資を通じて成長を狙うことができます。コストを抑えつつ、安定したリターンを期待できるため、長期的な資産形成を考える投資家にとって非常に有利な選択肢となるでしょう。

信託報酬の比較

ニッセイNASDAQ100インデックスファンド

- 信託報酬: 0.185%

- 特徴: 非常に低コストで提供されており、長期的な資産形成を考える投資家にとって魅力的な選択肢です。コストを抑えつつ安定したリターンを期待できます。

eMAXIS NASDAQ100インデックスファンド

- 信託報酬: 0.4%

- 特徴: ニッセイファンドと比較するとやや高めですが、運用実績や資産規模を考慮すると依然として競争力があります。運用の透明性や信頼性が高く、リスクを抑えつつ成長を狙う投資家に支持されています。

PayPay投信 NASDAQ100インデックス

- 信託報酬: 0.38%

- 特徴: コストパフォーマンスに優れたファンドで、特に短期的な投資を考える方にとって手頃なコストで市場の動向にアクセスできる点が魅力です。

iFreeNEXT NASDAQ100インデックス

- 信託報酬: 0.45%

- 特徴: 長期的な運用に適したファンドで、成長株への投資を重視しています。信託報酬はやや高めですが、運用実績やリターンの安定性を考慮すると納得できるコストです。

楽天・NASDAQ-100インデックス・ファンド

トータルリターンの比較

引用元:https://go.sbisec.co.jp/prd/fund/ifree_nasdaq100/

ニッセイNASDAQ100インデックスファンド

- 過去1年間のリターン: +30.6%

- 特徴: 信託報酬が低く、コストパフォーマンスに優れています。長期的な資産形成を目指す投資家にとって魅力的な選択肢です。

eMAXIS NASDAQ100インデックスファンド

- 過去3年間のリターン: +29.4%

- 特徴: 運用スタイルが明確で、テクノロジーセクターの成長を反映したポートフォリオ構成が特徴です。信託報酬も競争力があり、リスクを抑えつつ高いリターンを狙うことが可能です。

PayPay投信 NASDAQ100インデックス

- 過去1年間のリターン: +30.55%

- 特徴: 短期投資を考える投資家にとって魅力的な選択肢ですが、信託報酬が他のファンドに比べて高めに設定されています。短期的なリターンを重視する場合には十分な選択肢です。

iFreeNEXT NASDAQ100インデックス

- 過去5年間のリターン: +29.3%

- 特徴: テクノロジー企業の成長を享受できる点が魅力で、信託報酬も比較的低く設定されています。安定した成長を求める投資家に適した選択肢です。

楽天・NASDAQ-100インデックス・ファンド

- 過去1年間のリターン: +14.2%

- 特徴: 信託報酬は他のファンドに比べてやや高めですが、安定したリターンを求める投資家にとって魅力的な選択肢です。

おすすめファンドの選定基準

1. 信託報酬

信託報酬は、ファンドの運用コストを示す重要な指標です。特に長期投資を考える場合、信託報酬が低いファンドは、最終的なリターンに大きな影響を与えます。例えば、信託報酬が0.185%のニッセイNASDAQ100インデックスファンドは、長期的な資産形成においてコストを抑えることができます。逆に、信託報酬が高いファンドは、リターンが相対的に劣る可能性があるため、慎重に比較する必要があります。

2. 過去のリターン

過去のリターンは、ファンドのパフォーマンスを評価するための重要な指標です。特にNASDAQ100に連動するファンドでは、過去10年間の平均年間リターンが高いファンドを選ぶことが肝要です。信託報酬が低いファンドは、リターンの面でも競争力を持つことが多く、長期的な視点で見た場合、安定した成長が期待できます。

3. 運用方針

ファンドの運用方針は、投資家の目的に合致しているかどうかを確認するための重要な要素です。運用方針が明確で、自分の投資スタイルに合ったファンドを選ぶことで、より効果的な資産運用が可能になります。具体的には、ファンドの目論見書や運用報告書を確認し、投資戦略やリスク管理の方針を把握することが求められます。

4. リスク管理

リスク管理は、投資信託を選ぶ際に欠かせない要素です。特にNASDAQ100に連動するファンドは、テクノロジー株の影響を受けやすく、価格変動が大きいことがあります。リスク管理がしっかりしているファンドを選ぶことで、安心して投資を行うことができます。分散投資やヘッジ戦略を採用しているファンドを選ぶことで、リスクを軽減し、安定したリターンを期待することが可能です。

5. 投資対象の多様性

投資対象の多様性は、リスク分散の観点から非常に重要です。特定のセクターや地域に偏らず、広範な資産に投資することで、リスクを分散させることができます。これにより、特定の市場の変動に対する耐性が向上し、安定したリターンを期待できます。

投資信託のリスクと注意点

1. 市場リスク

NASDAQ100は、経済指標や企業の業績発表、地政学的なリスクなどの影響を受けやすいです。これにより、価格が大きく変動する可能性があります。投資家は市場の動向を常に注視し、必要に応じてポートフォリオの見直しを行うことが推奨されます。

2. 為替リスク

NASDAQ100に連動する投資信託は主に米ドル建ての資産に投資するため、為替リスクが伴います。特に円高が進行すると、ファンドの基準価額が減少する可能性があります。為替ヘッジを行うファンドもありますが、コストがかかるため、投資戦略に応じた選択が求められます。長期的な視点での投資が為替リスクを軽減する効果的な方法です。

3. 流動性リスク

流動性リスクは、特に市場規模が小さいファンドにおいて顕著です。取引量が少ない場合、希望する価格での売買が難しくなり、結果として損失を被る可能性があります。流動性の高いファンドを選ぶことで、必要なときに容易に売却できるため、リスクを軽減する手段となります。

4. カントリーリスク

外国資産に投資する際には、カントリーリスクも考慮すべき重要な要素です。米国の政治や経済の変動、国際的な貿易関係の変化が、NASDAQ100に連動するファンドの価値に直接的な影響を与えることがあります。投資家は、米国の経済政策や金利動向に注目し、適切な情報収集を行うことでリスクを軽減できます。

5. 分配金の影響

分配金はファンドの信託財産から支払われるため、分配金が支払われるとその分だけ基準価額が下がることがあります。分配金を重視する投資家は、その影響を理解しておく必要があります。また、分配金の水準はファンドの収益率を必ずしも反映するものではないため、投資判断を行う際には注意が必要です。

まとめ

市場リスク: NASDAQ100に連動する投資信託は、経済指標や企業業績、地政学的リスクの影響を受けやすく、価格が大きく変動する可能性がある。

為替リスク: 米ドル建て資産に投資するため、為替相場の変動が基準価額に影響を与える。特に円高が進むと価値が減少するリスクがある。

流動性リスク: 市場規模が小さいファンドでは、取引量が少なく、希望する価格で売買できない可能性がある。流動性の高いファンドを選ぶことが推奨される。

カントリーリスク: 外国資産に投資する際、政治や経済の変動がファンドの価値に影響を与えることがある。特に新興国ではリスクが高い。

分配金の影響: 分配金が支払われると基準価額が下がるため、分配金を重視する場合はその影響を理解しておく必要がある。

リスク管理の重要性: 投資信託を選ぶ際には、これらのリスクを理解し、適切なリスク管理を行うことが重要である。