ウォーレン・バフェットの投資手法の真実

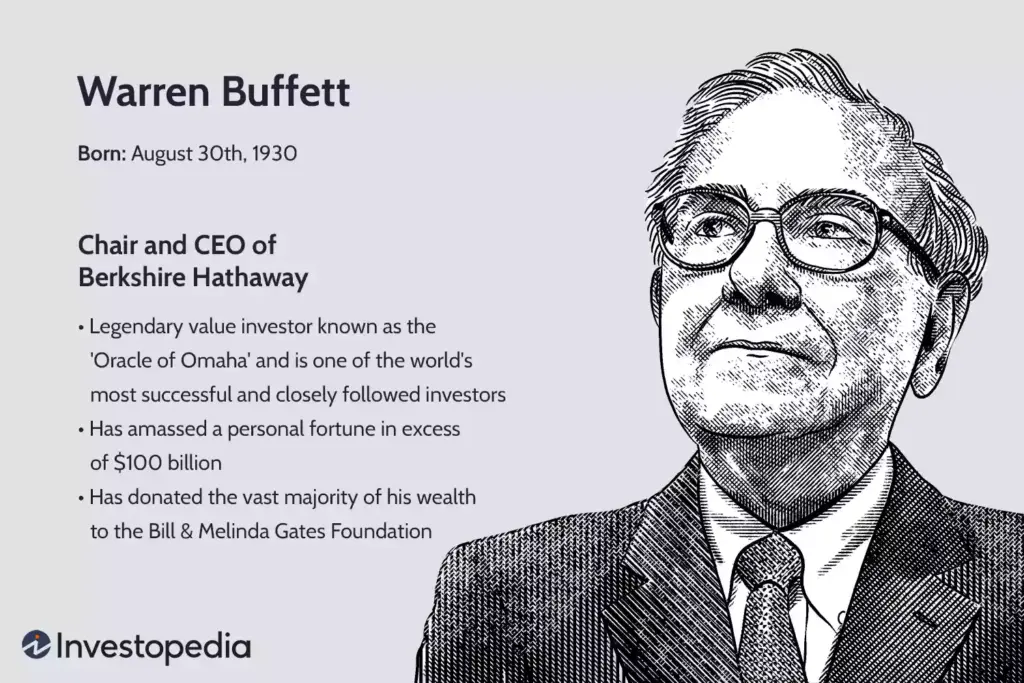

ウォーレン・バフェットは、世界で最も成功した投資家の一人として知られ、その投資哲学や資産配分戦略は多くの投資家に影響を与えています。彼のアプローチは、リスク管理を重視し、長期的な視点での投資を基本としています。バフェットは、株式と債券のバランスを慎重に管理し、特に低コストのインデックスファンドを推奨することで、投資家が市場全体の成長を享受できるようにしています。この記事では、バフェットの資産配分の基本的な考え方とその実践方法について詳しく探ります。

引用元:https://www.investopedia.com/articles/01/071801.asp

ウォーレン・バフェットの投資哲学:価値投資の真髄

ウォーレン・バフェットは、世界で最も成功した投資家の一人として知られています。彼の投資哲学は、価値投資の原則に基づいており、長期的な視点で企業の内在的価値を見極めることに重点を置いています。この記事では、バフェットの投資哲学の核心を探ります。

1. 内在的価値の評価

バフェットの投資戦略の中心には、企業の内在的価値を正確に評価することがあります。彼は、企業の財務状況や収益性、成長の歴史を詳細に分析し、競争優位性を持つ企業を見極めます。このアプローチにより、バフェットは市場が過小評価している証券を見つけ出し、長期的な利益を得ることができるのです。

2. 長期的視点

バフェットは、短期的な市場の動きに惑わされず、企業の成長ポテンシャルを重視します。彼の名言「市場が閉じるのは10年後だと思って株を買え」は、長期的な視点の重要性を強調しています。この考え方により、バフェットは市場のノイズを排除し、安定したリターンを追求することができます。

3. 持続可能な競争優位性

バフェットは、持続可能な競争優位性を持つ企業に注目します。具体的には、ブランド力やコスト優位性、独自の技術などが競争優位性の要素として挙げられます。これにより、彼は市場の変動に左右されず、安定した収益を確保することができるのです。

4. 経営陣の質

経営陣の質も、バフェットが重視する投資基準の一つです。彼は、信頼できるリーダーシップを持つ企業に投資することで、企業の成長を支える要素を確保します。経営陣のビジョンや実績は企業の成功に直結するため、バフェットは経営陣の質を慎重に評価します。このように、経営陣の質を重視することで、投資のリスクを軽減し、安定したリターンを得ることが可能になります。

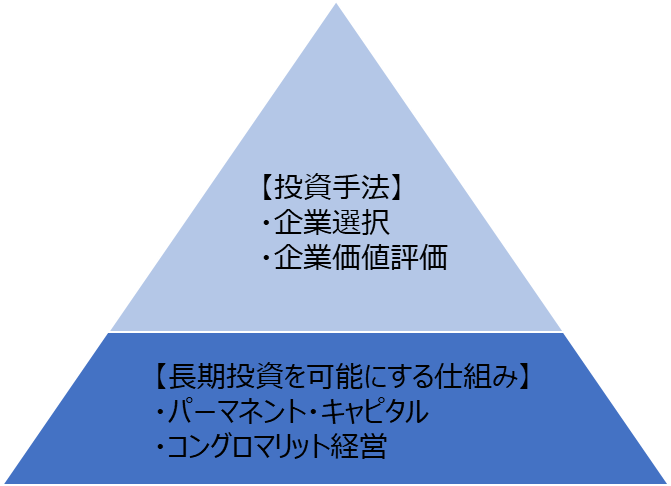

ウォーレン・バフェットの成功の要因

出所:NVIC作成

ウォーレン・バフェットは、投資の世界で成功を収めた理由は多岐にわたりますが、その根底にはいくつかの重要な要因があります。彼の投資哲学と戦略を理解することで、なぜ彼がこれほどまでに成功しているのかを探ってみましょう。

1. 長期的な視点

バフェットは、投資において長期的な視点を持つことを重視しています。彼は短期的な利益に惑わされず、数十年にわたって企業を保有することを選びます。このアプローチは、特にテクノロジー業界のような高リスク・高リターンの分野に対して懐疑的であることからも明らかです。バフェットは、リテールや保険、金融といった伝統的な業界に焦点を当て、安定した成長を追求しています。このようにすることで、彼は市場の短期的な変動に左右されることなく、持続可能な利益を得ることが可能となります。

2. 優れた企業の選定

バフェットの投資戦略の中心には、優れた企業の選定があります。彼は持続可能な競争優位性を持つ企業を選び、その企業が長期的に成長する可能性を見極めます。具体的には、強力な経営陣や安定した成長の歴史を持つ企業に焦点を当て、これらの企業に投資することで、リスクを最小限に抑えつつ、安定したリターンを追求します。このような企業選定のアプローチは、バフェットが成功を収める要因の一つとされています。

3. 持続可能な競争優位性

持続可能な競争優位性を持つ企業に投資することは、バフェットの成功の鍵です。彼は、企業が市場での競争において優位性を維持できるかどうかを慎重に評価します。ブランド力やコスト優位性、独自の技術などがその要素です。これにより、バフェットは長期的な成長を実現し、投資先企業の価値が時間とともに増加することを期待します。この戦略は、彼のポートフォリオの安定性を高める要因ともなっています。

4. 経営陣の質

バフェットは、企業の経営陣の質を重視しています。信頼できるリーダーシップを持つ企業に投資することで、彼は企業の成長を確実にするための基盤を築きます。経営陣のビジョンや倫理観、実績は企業の成功に直結するため、バフェットはこれらの要素を厳しく評価します。彼の投資先には、経営陣が透明性を持ち、株主の利益を最優先に考える企業が多く見られます。

5. 市場の変化への柔軟な対応

市場の変化に柔軟に対応することも、バフェットの投資戦略の重要な要素です。彼は、経済や市場の動向を常に注視し、必要に応じて投資戦略を見直します。バフェットは、投資を単なる株式取引ではなく、企業のオーナーとしての視点で捉えることを強調しています。このアプローチにより、彼は市場の変動に対して冷静に対処し、長期的な利益を追求することが可能となります。

ウォーレン・バフェットに対する批判と誤解

ウォーレン・バフェットは、投資の巨人として広く知られていますが、彼の投資哲学やスタイルには批判や誤解も存在します。以下では、彼に対する主な批判点と誤解について考察します。

1. 倫理的な問題

バフェットの投資ポートフォリオには、倫理的な問題がしばしば指摘されます。特に、彼が投資する企業が顧客を搾取したり、税金を回避したりする行為が報告されており、これによりバフェットの投資哲学が倫理的に疑問視されることがあります。投資先企業の社会的責任についての議論は、投資家にとって重要な考慮事項となっており、バフェット自身もこの問題に対して無関心ではありません。彼の投資スタイルが持つ影響力を考えると、倫理的な側面を無視することはできません。

2. 市場の変化への適応力

バフェットは市場の変化に対する適応力が不足しているとの批判を受けることがあります。彼の投資戦略は長期的な視点に基づいており、短期的な市場の動きにはあまり関心を持たない傾向があります。このため、急速に変化する市場環境において、彼のアプローチが時代遅れになる可能性があると指摘されています。特に、テクノロジーの進化が著しい現代において、バフェットの保守的な投資スタイルがどのように影響を及ぼすのかは、投資家にとって重要な課題です。

3. テクノロジー株への投資回避

バフェットは技術株への投資を避ける傾向があり、これが批判の対象となることがあります。彼は伝統的な産業に焦点を当て、リスクの高いテクノロジー分野には慎重な姿勢を示しています。このアプローチは、彼の成功の要因の一つである一方で、急成長するテクノロジー企業への投資機会を逃すリスクも伴います。近年のテクノロジー株の急成長を考慮すると、バフェットの投資戦略が時代に合わなくなる可能性があるとの意見もあります。

4. ESG要因への配慮不足

環境、社会、ガバナンス(ESG)要因への配慮が不足していると指摘されることがあります。バフェットは、企業の持続可能性や社会的責任に対する意識が高まる中で、これらの要因を十分に考慮していないとの批判を受けています。特に、ESG投資が注目される現代において、バフェットの投資哲学がどのように進化するのかは、投資家にとって重要な関心事です。彼の投資先が持つ社会的影響を考慮することは、今後の投資戦略において不可欠な要素となるでしょう。

5. 大規模なポートフォリオの制約

バフェットの大規模なポートフォリオは、投資機会の制約となることがあります。彼の投資先は多岐にわたりますが、その規模が大きいため、新たな投資機会を見つけることが難しくなることがあります。特に、資金が膨大なため、流動性の高い小規模企業への投資が難しくなることがあり、これが彼の投資戦略に影響を与える可能性があります。

長期投資の重要性

ウォーレン・バフェットは、投資において長期的な視点を持つことの重要性を強調しています。彼は、短期的な利益を追求するのではなく、企業の本質的な価値を見極め、数年から数十年にわたってその企業に投資し続けることを選びます。このアプローチは、投資家が市場の短期的な動きに惑わされず、安定した成長を享受するための基盤を築くのに役立ちます。バフェットの成功は、彼の長期的な視点に根ざしているのです。 2

バフェットは、短期的な市場の変動に惑わされず、企業の長期的な成長を見据えた投資を行います。彼は、株式を短期間で売却して利益を得ることに興味を持たず、むしろ将来的に安定した成長が見込まれる企業を選定します。このようなアプローチにより、彼は市場のノイズから解放され、真の価値を持つ企業に焦点を当てることができます。結果として、彼のポートフォリオは時間と共に着実に成長していくのです。 3

長期的な投資を行うことで、バフェットは複利の力を最大限に活用しています。彼の投資哲学は、時間が経つにつれて資産が雪だるま式に増加することを重視しており、早期に投資を始めることが重要です。複利の効果は、特に長期にわたる投資において顕著であり、バフェット自身の成功もこの原則に基づいています。投資家は、早期に資本を投入し、時間を味方につけることで、将来的な利益を最大化することが可能です。 2

バフェットは、持続可能な成長を実現するために、長期的な視点で企業を選定します。彼は、競争優位性を持ち、強力な経営陣がいる企業に投資することを重視しています。これにより、企業は市場の変動に左右されず、安定した成長を続けることができます。バフェットの投資先は、単なる短期的な利益を追求するのではなく、長期的なビジョンを持つ企業であり、これが彼の成功の要因となっています。 2

市場がパニックに陥ったとき、バフェットは逆に投資のチャンスを見出します。彼は、割安な株を購入することで、将来的な利益を得ることができると信じています。この戦略は、他の投資家が恐れを抱いているときに冷静さを保ち、価値のある企業を見極める能力に基づいています。バフェットのこのアプローチは、彼の投資哲学の核心を成しており、長期的な成功を収めるための重要な要素となっています。

ウォーレン・バフェットの投資ルール

ウォーレン・バフェットは、投資の巨人として知られ、その成功の背後には明確な投資ルールがあります。彼の哲学は、リスク管理と長期的な視点に基づいており、以下のような重要なルールが存在します。

1. 損失を避けることが最優先

バフェットの投資哲学の中心には、「投資の第一のルールは、損失を出さないこと。そして第二のルールは、第一のルールを忘れないこと」という信念があります。この考え方は、リスク管理の重要性を強調しており、投資家が感情に流されず、冷静に判断することを促します。過去の失敗から学び、慎重に選んだ企業にのみ投資することで、資本を守ることを重視しています。

2. 長期的な視点での投資

バフェットは、短期的な利益を追求するのではなく、将来的に成長が見込まれる企業に焦点を当てています。彼は企業のファンダメンタルズを分析し、持続可能な成長が期待できるかどうかを見極めます。このアプローチにより、彼は市場の変動に左右されず、安定したリターンを得ることが可能となります。

3. 市場の短期的な動きに影響されない

バフェットの投資戦略の重要な要素は、市場の短期的な動きに影響されないことです。彼は、日々の株価の変動や経済の気分に振り回されることなく、企業の本質的な価値に基づいて投資を行います。このため、投資家は市場のノイズを無視し、長期的な成長を見据えた戦略を採用することが求められます。

4. 質の高い企業への投資

質の高い企業への投資は、バフェットの成功の鍵となる要素です。彼は、持続可能な競争優位性を持つ企業を選び、その企業が長期的に成長する可能性を見極めます。具体的には、強力な経営陣や安定した収益基盤を持つ企業に焦点を当て、これらの企業が市場での地位を維持できるかどうかを評価します。このような企業への投資は、リスクを軽減し、安定したリターンをもたらすことが期待されます。

5. 競争優位性を重視

競争優位性を持つ企業への投資は、バフェットの投資戦略の中核を成しています。彼は、他社に対して明確な優位性を持つ企業を選び、その持続可能な成長を重視します。例えば、ブランド力や特許技術、独自のビジネスモデルなどが競争優位性の要素となります。これにより、バフェットは市場の変動に対しても安定したパフォーマンスを維持できる企業に投資し、長期的な利益を追求しています。

ウォーレン・バフェットの過去の投資ミス

ウォーレン・バフェットは、数々の成功を収めてきた投資家ですが、彼のキャリアの中でいくつかの投資ミスも経験しています。これらの失敗は、彼の投資哲学やアプローチに対する重要な教訓を提供しています。以下に、バフェットの過去の投資ミスをいくつか紹介します。

1. ConocoPhillipsへの投資

バフェットは、石油価格が高騰していた時期にConocoPhillipsに投資しましたが、そのタイミングの悪さが後に批判されました。彼は長期的な視点での投資を重視する一方で、短期的な市場の動きに影響されることもあります。この投資は、石油市場の変動により期待したリターンを得ることができず、バフェットの投資哲学に対する疑問を呼び起こしました。この経験は、時には市場のタイミングを見誤ることがあることを示しています。

2. Precision Castpartsへの投資

バフェットのPrecision Castpartsへの投資は、航空業界の成長を見込んだものでしたが、COVID-19の影響で業界全体が打撃を受け、彼は過大な投資をしてしまったとされています。この失敗は、彼の投資判断に対する批判を引き起こし、特に不確実な市場環境におけるリスク管理の重要性を再認識させました。バフェットは長期的な成長を見込んで投資を行うものの、外部要因によってその見通しが大きく変わることがあることを示しています。

3. Amazonへの投資機会の逸失

バフェットは、Amazonの潜在力を見逃し、初期の投資を見送ったことを後悔しています。彼はテクノロジー企業に対して慎重な姿勢を持っており、特にそのビジネスモデルや収益性に疑問を抱いていました。しかし、Amazonの急成長を目の当たりにしたことで、彼はテクノロジー株への理解を深める必要性を感じています。この経験は、投資家にとって新興企業やテクノロジー分野への投資がいかに重要であるかを示す教訓となりました。

4. IBMへの投資

IBMへの投資は、バフェットの技術株への慎重なアプローチを象徴しています。彼はIBMのビジネスモデルや市場での競争力を過小評価していたため、期待したリターンを得ることができませんでした。この失敗は、技術の進化が急速に進む中で、投資家がどのように新しい技術や企業を評価すべきかを考えさせるものです。バフェットは、今後の投資において技術株に対する理解を深める必要があると認識しています。

5. Googleへの投資機会の逸失

バフェットは、Googleへの投資を見送ったことを後悔しており、これも彼の投資戦略における重要な教訓となっています。彼はGoogleのビジネスモデルや成長の可能性を見極めることができず、結果的に大きな利益を逃しました。この経験は、投資家にとって特にテクノロジー分野においては、迅速な判断と柔軟な思考が求められることを示しています。

ウォーレン・バフェットの資産配分

ウォーレン・バフェットは、投資ポートフォリオの安定性を確保するために、株式と債券の割合を慎重に管理しています。彼の投資哲学は、バリュー投資の流派に基づいており、内在価値に対して過小評価されている証券を見つけることに重点を置いています。このアプローチにより、バフェットは市場の変動に対しても耐性を持つポートフォリオを構築し、長期的な成長を目指しています。

1. リスク管理と資産配分戦略

バフェットはリスク管理の重要性を強調し、資産配分戦略を採用しています。彼は、投資家が市場の変動に対して過度に反応しないように、リスクを最小限に抑えるための手法を用いています。具体的には、安定した企業に投資し、長期的な視点で資産を保有することが推奨されています。このようなアプローチは、特に初心者の投資家にとって、リスクを理解し、適切に管理するための有効な手段となります。

2. 90/10戦略

バフェットは「90/10戦略」を提唱しており、これは投資家が資産の90%を株式に、残りの10%を短期国債に投資することを推奨するものです。この戦略は、長期的な成長を目指すと同時に、リスクを分散させる効果があります。特に、インデックスファンドへの投資は、低コストで広範な市場へのエクスポージャーを提供し、個別株の選定に伴うリスクを軽減します。バフェットのこのアプローチは、投資家が市場全体の成長を享受できるように設計されています。

3. 低コストのインデックスファンド

バフェットは、低コストのインデックスファンドを推奨し、長期的な成長を目指す投資家にとっての有効な手段としています。彼は、短期的な市場の動きに惑わされず、企業の本質的な価値に基づいて投資判断を行うことが重要であると考えています。このようなアプローチは、投資家が感情的な決定を避け、冷静に市場を分析する助けとなります。バフェットの哲学は、長期的な視点を持つことが成功の鍵であることを示しています。

4. 現金の保持

最後に、バフェットは投資機会を逃さないために現金を保持することの重要性を強調しています。彼は流動性を確保することで、魅力的な投資機会が訪れた際に迅速に行動できるようにしています。この現金の保持は、特に市場が不安定な時期において、投資家にとっての安全弁となります。バフェットの言葉を借りれば、「投資の第一のルールは、損失を出さないこと」であり、現金を保持することはそのための重要な手段です。

まとめ

ウォーレン・バフェットの資産配分戦略は、リスク管理、長期的な視点、低コストのインデックスファンドへの投資、そして現金の保持を重視しています。彼のアプローチは、投資家が市場の変動に過度に反応せず、安定したリターンを追求するための有効な手段を提供しています。バフェットの哲学を理解し実践することで、投資家はより賢明な判断を下し、長期的な成功を収める可能性を高めることができるでしょう。